2026 ავტორი: Howard Calhoun | [email protected]. ბოლოს შეცვლილი: 2025-06-01 07:14:18

გაცვლის ცნება გამოიყენება რამდენიმე საუკუნის განმავლობაში. ის ევროპიდან ჩამოვიდა. და მას შემდეგ თამასუქი, როგორც IOU, უფრო მეტად ფასდება, ვიდრე სხვა ვარიანტები, როგორიცაა IOU.

გადაცემულ იქნა გადასახადები მოსახლეობისთვის სესხები, პირადი ვალების გადახდა, საქონლისა და მომსახურების შესყიდვა. თუ ის, ვინც გადასახადი უნდა გადაეხადა, დანიშნულ დროს ვერ შეძლებდა, მაშინ მას შეეძლო რეალურად დაეწყო თავისი ქონების გაყიდვა.

მაგრამ, როგორც ნებისმიერი ფასიანი ქაღალდის ან ვალის ქაღალდი, კანონპროექტს აქვს თავისი განსაკუთრებული მახასიათებლები.

თამასუქის კონცეფცია

სავალუტო არის მკაცრად დადგენილი ფორმა, რომელიც ადასტურებს კუპიურის გამცემი პირის უპირობო ვალდებულებას, გადაუხადოს მეორე მხარეს (მის მფლობელს) თანხის განსაზღვრული თანხა შეთანხმებულ ადგილზე მითითებულ ფარგლებში. გადახდის პერიოდი.

თამასუქის ვალდებულება შეიძლება შეფასდეს, როგორც ცალმხრივი, აბსტრაქტული, ფორმალური და ფორმალური.

ეს ფინანსური დოკუმენტი განიხილება ორი პოზიციიდან: ერთის მხრივ, როგორც ფასიანი ქაღალდი, მეორე მხრივ.- როგორც მხარეთა ვალდებულებების არსებობის ფაქტი. თქვენ ასევე შეგიძლიათ დააკავშიროთ კანონპროექტი ტრანზაქციის კონცეფციასთან.

ეს არის ცალმხრივი. დოკუმენტიდან გამომდინარეობს მასზე მოვალის ვალდებულება, გადაუხადოს თანხის ოდენობა ქვითრის მფლობელს. პირიქით, როგორც კრედიტორს აქვს უფლება მოითხოვოს გადახდა.

შენიშვნაში ნაკისრი ვალდებულება ითვლება აბსტრაქტულად, ანუ ის არ არის დამოკიდებული იმ ბიზნეს გარიგებაზე, რომელიც საფუძვლად დაედო სავალო ქაღალდის გაცემას. მოვალემ გადასახადი უნდა გადაიხადოს მხოლოდ იმიტომ, რომ ეს უკანასკნელი მასზეა წარმოდგენილი.

თამასუქის ვალდებულება ფორმალურია. ის ყოველთვის მტკიცდება წერილობით, კანონით დადგენილი ყველა დეტალის გათვალისწინებით. კანონპროექტის ხარვეზი საბოლოო ჯამში მის ბათილობას გულისხმობს.

კანონპროექტის მახასიათებლები

კანონპროექტის მახასიათებლებს შორისაა შემდეგი:

- ფულადი ვალდებულების უპირობო ბუნება ნიშნავს, რომ არანაირი გარემოება არ შეუშლის ხელს მის შესრულებას;

- დამოუკიდებლობა ნიშნავს, რომ პროექტი იურიდიულად არ არის დაკავშირებული კონკრეტულ კონტრაქტთან, ის წარმოიქმნება გარკვეული გარიგების ან გარიგების შედეგად, მაგრამ არის მისგან განცალკევებული და არსებობს როგორც ცალკე დოკუმენტი;

- მკაცრად განსაზღვრული შევსების ფორმა. კანონპროექტი უნდა შეიცავდეს ყველა საჭირო დეტალს, მათგან ერთის არარსებობა კი მას ბათილად აქცევს.

ტიპები

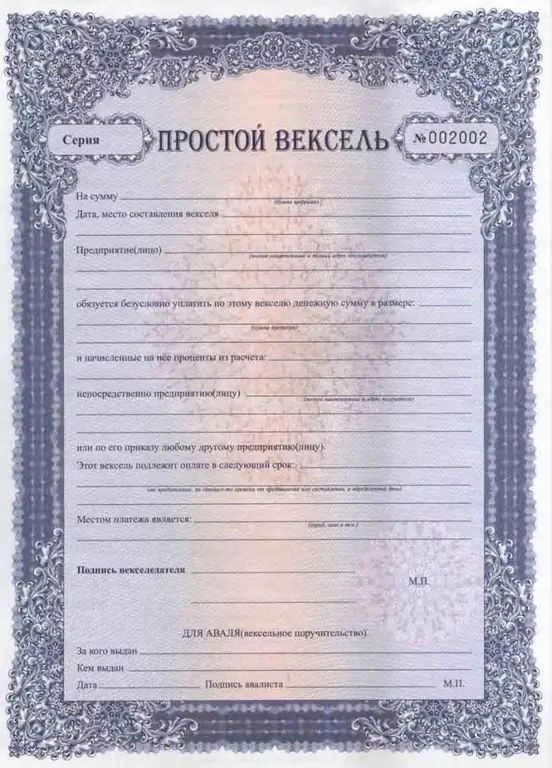

გადასახადების ტიპები ერთ-ერთი მთავარი ცნებაა. კანონპროექტი შეიძლება იყოს:

- მარტივი - ნიშნავს მოვალის ვალდებულებას, გადაუხადოს მფლობელს შეთანხმებული თანხა, რაც დამატებითი არაფერია.განპირობებული. ურთიერთობაში მხოლოდ 2 მხარეა.

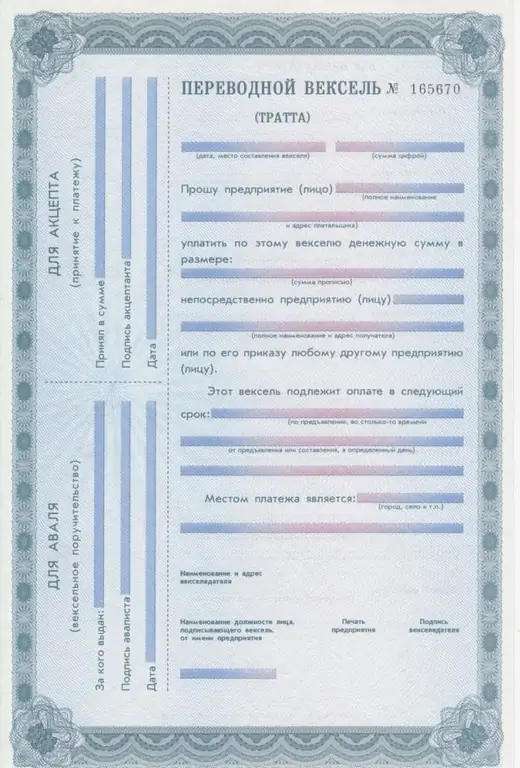

- გადარიცხვა არის ვალის ფურცელი, რომელზეც გადამხდელი იღებს წერილობით შეტყობინებას უჯრიდან ზემოთ აღნიშნული თანხის გადახდის ყოველგვარი პირობის გარეშე.

აქ უკვე სამი მხარეა ჩართული: გადასახადის გამცემი, თანხის მიმღები, გადამხდელი.

ამ შემთხვევაში ამას აუცილებლად ახლავს პროცედურა (მიღება), რომელიც ადასტურებს გადამხდელის შესაძლებლობას გადაუხადოს მიმღებს თანხის ოდენობა.

ეს რეალურად არის სოლო თამასუქის განსაკუთრებული შემთხვევა. თავდაპირველად ამ ტიპის ყველა საბუთი მარტივია: მათი დახმარებით მოვალე ვალდებულია კრედიტორს გადაუხადოს მითითებული თანხა..

საკუთარი გადასახადების აღრიცხვის პროცედურა

ანგარიშები ბუღალტრულ აღრიცხვაში განსხვავებულად აისახება მათ ბუნებასთან დაკავშირებული რამდენიმე ფაქტორიდან გამომდინარე. განვიხილოთ მათი გავლენა ბუღალტრული აღრიცხვის ასახვაზე.

საკუთარი ბირჟა ჩვეულებრივ გაიცემა მყიდველის მიერ მიმწოდებელზე იმ სიტუაციაში, როდესაც მას არ შეუძლია მიწოდების გადახდა ნაღდი ანგარიშსწორებით. ორმხრივ ურთიერთობებში ასეთ დოკუმენტს აქვს ვალის მიღების საკუთრება და არ წარმოადგენს გარანტიას, სანამ არ გადაეცემა მესამე პირს..

მისი გაცემა - ქვითარი აისახება მყიდველსა და მიმწოდებელში იმავე ანგარიშსწორების ანგარიშებზე, როგორც ძირითადი დავალიანება. მხოლოდ ანალიტიკა იცვლება. ვალუტის აღრიცხვა ჰგავს ქვემოთ მოცემულ ფოტოს.

ამავდროულად, ორივე მხარე აჩვენებს ასეთი დოკუმენტის ბალანსზე გამოჩენას. კანონპროექტის განთავსებაბუღალტერია და განცხადებები წარმოდგენილია ქვემოთ:

- მყიდველი - როგორც ფასიანი ქაღალდი გაცემული: D/t 009;

- მიმწოდებელი - უზრუნველყოფის სახით უზრუნველყოფის მისაღებად: D/t 008.

თუ კანონპროექტი პროცენტიანია, მაშინ მას ექნება ყოველთვიური შემოსავალი, გაზრდის მყიდველის დავალიანების ოდენობას კუპიურაზე:

მყიდველისგან: D / t 91 - K / t 60 veks., სადაც 60 veks. - გამოშვებული გადასახადების აღრიცხვა;

მომწოდებელთან: D/t 62 veks. - კ/ტ 91, სადაც 62 ვეკ. არის მყიდველის მიერ მიღებული დავალიანების ქვეანგარიში

გადახდა მასზე აისახება როგორც ვალის დახურვა:

მყიდველისგან: D / t 60 vex.-K / t 51, სადაც 60 vex. - ვალის სუბანგარიში საკუთარ თამასუქზე, რომელიც გამოშვებულია;

მომწოდებელთან: D / t 51-K / t 62 vex., სადაც 62 vex. - მყიდველის მიერ მიღებული დავალიანება

ამავდროულად გადასახადები ჩამოიჭრება ბალანსის გარეშე ანგარიშებიდან:

- მყიდველისგან: C/t 009;

- მომწოდებლისგან: C/t 008.

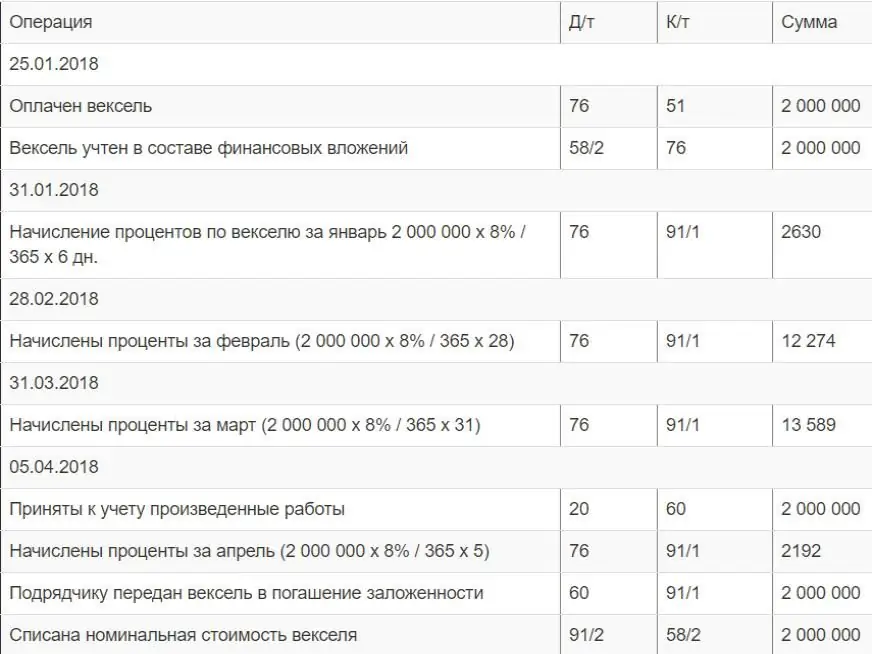

სხვა ადამიანების გადასახადების აღრიცხვა ფინანსური ინვესტიციების ფარგლებში

ფინანსური ინვესტიციების ნიშნებიდან გამომდინარე, ნაყიდი ქაღალდები ნომინალურზე დაბალი ფასით, ან პროცენტიანი გადასახადები, რომლებსაც შეუძლიათ შემოსავალი გამოიმუშაონ.

ისინი აღირიცხება ცალკე 58-2 სუბანგარიშში შეძენის თანხის შესაფასებლად ხარჯზე ან შეთანხმებული საბაზრო ანგარიშსწორების ღირებულების შესაფასებლად. შესაძლებელია რამდენიმე მეთოდის გამოყენება, რომელიც განსაზღვრავს გადასახადების სააღრიცხვო განთავსებას ბუღალტრულ აღრიცხვაში. მაგალითები მოცემულია ქვემოთ:

- როდისამ გარანტიის შეძენა - D/t 58-2-K/t 76;

- გადახდა მყიდველის მიერ გადასახადის მესამე მხარისთვის მიწოდებისთვის - D/t 58-2-K/t 62;

- მისი მიღება სისხლის სამართლის კოდექსში შენატანის სახით - D/t 58-2-K/t75;

- უძრავი ქონების გაცვლის ოპერაციები - დ/ტ 58-2-კ/ტ 91; D/t 91-C/t 10 (01, 04, 41, 43, 58);

- უფასო ქვითარი - D/t 58-2-K/t 91.

იმის გამო, რომ დავალიანების დოკუმენტი ინდივიდუალურია, ბუღალტრული კუპიურები ასახავს თითოეულის პროცესს და განკარგულებაში არსებული შეფასება ხდება თითოეული ერთეულისთვის. გასხვისების (გასხვისების) პროცესი ხორციელდება 91-ე ანგარიშის მეშვეობით, რომელიც ადგენს ამ ოპერაციის ფინანსურ შედეგს. ამ შემთხვევაში, D / t 91 მოიცავს ანგარიშის სააღრიცხვო ღირებულებას:

D/t 91-C/t 58-2.

საკრედიტო ანგარიშზე ყალიბდება 91 ფულადი სახსრები, რაც დამოკიდებულია ქვითრის გაცემის მეთოდზე. მაგალითად, მეშვეობით:

- გამოსყიდვა ან გაყიდვა - D/t 76-K/t 91;

- გადახდა მიწოდების ანგარიშზე - D/t 60-K/t 91;

- კონტრიბუცია საწესდებო კაპიტალში - D/t 58-1-K/t 91;

- სესხის გაცემა- D/t 58-3-K/t 91;

- ქონების გაცვლა - D/t 10(01, 04, 41, 43, 58) - C/t 91.

თამასუქები არ ექვემდებარება დღგ-ს.

შესაძლებელია კუპიურის შეძენიდან მიღებული შემოსავლის გათვალისწინება ორი გზით, რაც აისახება კომპანიის ფინანსურ პოლიტიკაში:

- ვალუტის ღირებულება არ იცვლება და გათვალისწინებული იქნება მისი განკარგვის დროს, ასახული ფინანსურ შედეგში;

- ღირებულების ზრდა ნომინალურ ღირებულებამდე განხორციელდება თანაბარ წილებში იმ დროის ინტერვალში, რომელიც შეესაბამება კუპიურის დაფარვას (D/t 58-2-K/t 91).

დაინტერესება ამითქაღალდის დარიცხვა შესაძლებელია ყოველთვიურად. ისინი არ ზრდის ფინანსური ინვესტიციების საბალანსო ღირებულებას და შესაბამისად აისახება მიმდინარე ანგარიშის ანგარიშებზე: D/t 76-K/t 91.

გატანისას საპროცენტო ოდენობა ემატება თავად კუპიურის ღირებულებას ტრანზაქციის აღრიცხვაში: D/t 91-K/t 76.

მესამე მხარის გადასახადების აღრიცხვა, რომლებიც არ არის ფინანსური ინვესტიციები

უპროცენტო გადასახადები, შეძენილი ნომინალური ღირებულებით ან ზემოთ, არ აკმაყოფილებს ფინანსური ინვესტიციების სახით მათი აღრიცხვისთვის დადგენილ დაბრუნების პირობებს. თამასუქების აღრიცხვისას ამ მიზეზით, ისინი არ ექვემდებარება ფიქსაციას 58-ე ანგარიშზე. მაგრამ ისინი მხედველობაში მიიღება ანგარიშსწორებისას ანგარიშის 76-ე ანგარიშის გამოყენებით..

თამასუქების აღრიცხვის (მიღებული) და მათი განკარგვის მეთოდები შეიძლება იყოს იგივე, რაც შემოსავლის, მაგრამ გარდა 58 ანგარიშისა, ტრანზაქციაში ჩაერთვება ანგარიში 76, შემდეგ ქვითრის ღირებულება იქნება. დებეტირდება ამ უკანასკნელისგან 91-ე ანგარიშის დებეტირებისას.

ტრანზაქციები, თუ კანონპროექტი არის ფასიანი ქაღალდი

თამასუქის ფასიან ქაღალდად აღიარების ძირითადი მოთხოვნები შემდეგია:

- უპირობო ვალდებულებები;

- გარკვევა - ეს არის გადახდის გადავადების ან გადახდის პირობების შეცვლის შეუძლებლობა;

- ვალდებულებების ექსკლუზიურად ფულადი ფორმა;

- არსებობის შესაძლებლობა მხოლოდ ქაღალდის სახით.

ფაქტობრივად, კანონპროექტი არის კიდევ ერთი გზა ფიზიკურ პირებს (კომპანიებს) შორის ანგარიშსწორების მოსაგვარებლად.

შეიძლება იყოს თამასუქებიც და კუპიურებიცსაქონელი, ანუ გაცემულია ვალის ოდენობის დასადასტურებლად აქციების ყიდვა-გაყიდვის ორმხრივი ვალდებულებების შესახებ შეთანხმებით, ან ფინანსური, როდესაც თავად დოკუმენტი მოქმედებს როგორც გარიგების საგანი. ეს ფუნქცია გავლენას ახდენს იმაზე, თუ რომელი ანგარიში იქნება გამოყენებული გადასახადების დასაწერად.

ხშირად ყიდვა-გაყიდვის ურთიერთობაში საკუთარი ანგარიში ქვითრის (ვალის) მიღების ხასიათს ატარებს, როგორც ჩანს, როდესაც მყიდველი ვერ იხდის საქონელს უფასო სახსრებით, ხოლო გამყიდველი თანახმაა მიიღოს ქვითარი.. ეს თამასუქი არ არის ფასიანი ქაღალდი, სანამ არ გადაეცემა მესამე პირს. თამასუქის აღრიცხვისთვის გამოიყენება ანგარიში 60 და იხსნება ქვეანგარიში 60.3 „გაშვებული გადასახადები“(მყიდველთან), ხოლო გამყიდველს აქვს ქვეანგარიში 62.3 „მიღებული გადასახადები“..

მასთან დადებული ტრანზაქციები აღირიცხება ნივთების საანგარიშსწორებო ანგარიშების ორივე მხარეს. საბუღალტრო გადასახადები და განცხადებები აისახება ქვემოთ მოცემულ ცხრილში.

| ოპერაციის მახასიათებლები | Dt | CT |

| გაცემული თამასუქები | ||

| მიტანის ვალი დაფიქსირდა | 60.1 | 60.3 |

| არსებობს მომავალი გადახდის უსაფრთხოება | 009 | - |

| სიტუაციაში, როდესაც საქმე გვაქვს პროცენტიან კანონპროექტთან, ვალი გაიზრდება პროცენტის ღირებულებით | 91 | 60.3 |

| ვალი გადაიხადა | 60.3 | 51 |

| კანონპროექტის განკარგვა და ჩამოწერა | 009 | |

| მიღებულია თამასუქები | ||

| გაგზავნილი საქონლის ვალი ასახულია | 62.3 | 62.1 |

| მიღებულია გადახდის დამადასტურებელი | 008 | |

| პროცენტი კანონპროექტზე | 62.3 | 62.1 |

| გადატანილი და მიღებული საქონლის გადახდა, უზრუნველყოფილი თამასუქით | 51 | 62.3 |

| ანგარიშის ჩამოწერა | 008 |

ტრანზაქციები, თუ კანონპროექტი არის ვალდებულება

თამასუქის და ჩანაწერის აღრიცხვა, იმ პირობით, რომ ეს არის ფინანსური ვალდებულება, გულისხმობს ბანკების მიერ გამოშვებულ ფაქტს. ნაყიდი თამასუქები აისახება ანგარიშზე 58.2 „სავალო ფასიანი ქაღალდები“..

თუ თავისუფალი ფულის მქონე საწარმო მას ინვესტირებას ახორციელებს ბანკების მიერ გამოშვებული კუპიურების შესყიდვაში და შეუძლია შემოსავლის გამომუშავება, მაშინ საუბარია ფინანსურ ინვესტიციებზე. ასეთი ფასიანი ქაღალდები წარმოადგენს რეალიზაციის ობიექტს, ისინი აღირიცხება 58.2 სუბანგარიშზე „სავალო ფასიანი ქაღალდები“. საბუღალტრო გადასახადები და განცხადებები აისახება ქვემოთ მოცემულ ცხრილში.

| ოპერაციის მახასიათებლები | Dt | CT |

| შეიძინათამასუქი | 76 (60) | 51 |

| კანონპროექტი მიღებულია ბუღალტრული აღრიცხვისთვის | 58.2 | 76 (60) |

| სხვაობა კუპიურის შეძენასა და მის ნომინალურ ღირებულებას შორის | 58.2 | 91.1 |

შემოსავლების აღრიცხვა თამასუქებიდან

ფასდაკლების აღრიცხვა თამასუქებზე, რომლებიც აღიარებულია ფინანსურ ინვესტიციებად ან ფულადი სახსრების ეკვივალენტად.

ფინანსური ანგარიშგების მომზადების გასამარტივებლად, უმჯობესია დაინტერესდეთ ბუღალტრულად განცალკევებით 58 ან 76 ანგარიშების ქვეანგარიშზე არსებული კუპიურის ღირებულებისგან..

ფასდაკლების გასარკვევად, შეგიძლიათ გამოიყენოთ ერთ-ერთი შესაძლო ვარიანტი.

1 ვარიანტი

გადასახადზე ფასდაკლების თანხა თანაბრად ჩნდება მთელი პერიოდის განმავლობაში, რომელიც რჩება დოკუმენტის დაფარვის ვადის დასრულებამდე. ფასდაკლების ქვეშ ამ შემთხვევაში გავიგებთ განსხვავებას ნომინალურ ღირებულებასა და თანხას შორის, რომელიც გაცემული იყო ქაღალდის ყიდვისას. გამოთვლებისთვის ისინი იღებენ მთელ ფასდაკლებას ამ კანონპროექტზე და ყოფენ მას იმ დღეების რაოდენობაზე, რომლებიც რჩება დოკუმენტის გამოსასყიდად წარდგენის თარიღამდე.

ფორმულა არის:

ფასდაკლება ერთი თვის განმავლობაში=ფასდაკლების ჯამური ღირებულება / იმ დღეების რაოდენობა, რომელიც დარჩა დოკუმენტის გამოსასყიდად წარდგენის თარიღამდედღეების რაოდენობა, რომლებშიც ეს ნაშრომი ფლობს.

თვეში ფლობის დღეების რაოდენობა განისაზღვრება შემდეგნაირად:

- ნაშრომის მიღების თვეში - მომდევნო დღიდანროდესაც კანონპროექტი მიიღება, თვის ბოლო დღემდე;

- გადასახადის გასვლის თვეში - 1-ლი დღიდან დაფარვის ან გადარიცხვის თარიღამდე;

- სხვა თვეებში - დღეების კალენდარული რაოდენობა მათში.

თვეში დარიცხული ფასდაკლების გათვალისწინებისას, ყოველთვიურად ვაღიარებთ შემოსავალს დ/ტ 58-ზე, სუბანგარიშზე „ფასდაკლება/პროცენტი“და სესხი 91 ანგარიშზე, ქვეანგარიში „სხვა შემოსავალი“..

ბალანსში ჯგუფში "ფინანსური ინვესტიციები" ანგარიშის ღირებულება უნდა იყოს მითითებული აღიარებული ფასდაკლების თანხის გათვალისწინებით.

ზოგჯერ ფასდაკლება აისახება არა 76 ანგარიშზე, არამედ ბალანსში 1230 სტრიქონში, რომელიც ეხება მოვალე ორგანიზაციებს.

თუ ავიღებთ ფინანსურ ანგარიშგებას, მაშინ აქ ფასდაკლების თანხა აისახება ტერმინით 2320, რაც მიუთითებს კომპანიის მიერ მისაღებ პროცენტზე.

2 ვარიანტი

ფასდაკლების მთლიანი თანხა აღებულია როგორც ერთიანი თანხა მთელი პერიოდისთვის. მაგალითად, იმ სიტუაციაში, როდესაც გადასახადის ვადა მცირეა ან თავად თანხა უმნიშვნელოა.

პროცენტის აღრიცხვა

თამასუქზე პროცენტის დაანგარიშების პროცედურა არ რეგულირდება ბუღალტრული აღრიცხვის წესებით, ამიტომ თითოეულ კომპანიაში ასეთი ოპერაციები ცალკე განიხილება მის ფინანსურ პოლიტიკაში.

ეკონომიკური თვალსაზრისით, ბონუსები დიდად არ განსხვავდება ფასდაკლების გადასახადებისგან, ამიტომ მათზე პროცენტის ოდენობაც გათვალისწინებულია, როგორც ზემოთ განხილული პროცენტის შემთხვევაში.

ბონუსები თამასუქებზე გამოითვლება თამასუქის აღრიცხვისას დისკონტის განაკვეთით წლიური საპროცენტო განაკვეთის, ნომინალური ღირებულებისა და ვადების რაოდენობის მიხედვით.მფლობელობა დღეებში:

პროცენტის ოდენობა=ნომინალური ღირებულებაგანაკვეთი / 365შეკავებული დღეების რაოდენობა.

გადასახადებზე მოგება გროვდება ყოველთვიურად თვის ბოლო დღეს სადებეტო ანგარიშის 76 და საკრედიტო ანგარიშის 91 განთავსებით.

საგადასახადო აღრიცხვა

შეძენილი პროდუქტების ანგარიშსწორებაში თამასუქების გამოყენებისას, გადასახადის გადამხდელმა ცალკე უნდა აწარმოოს ჩანაწერები დღგ-ს დაქვემდებარებული და გამოქვითვადი თანხებისთვის. ამ შემთხვევაში საუბარია მესამე პირებზე თამასუქებზე, იმის გამო, რომ საკუთარი სავალო ფასიანი ქაღალდების გადაცემისას გაყიდვა არ ხდება.

გაირკვეს გჭირდებათ თუ არა დღგ-ის გადახდა, საშუალებას გაძლევთ შეისწავლოთ რუსეთის ფედერაციის საგადასახადო კოდექსის 146-ე მუხლის მე-2 პუნქტი.

იმ შემთხვევაში, როდესაც ტრანზაქცია ექვემდებარება დღგ-ს, გადასახადის გამოთვლისა და გადახდის პროცედურა იქნება იგივე, რაც ჩვეულებრივი გაყიდვისას: დღგ-ის საგადასახადო ბაზა განისაზღვრება, როგორც გაყიდული პროდუქციის ფასი მათი მოცულობის მიხედვით, რომელიც განსაზღვრავს გაყიდვის ღირებულებას.

დღგ-ის გაანგარიშების თარიღი ასევე განისაზღვრება ზოგადი წესით - გადაზიდვის ან წინასწარი გადახდის დროს, ასევე მესამე მხარის თამასუქის სახით შეძენილი საგადასახადო პერიოდში, რომელიც წინ უძღვის შესყიდვას..

„დამატებული“ტვირთის გამოთვლის შემდეგ გაიცემა ინვოისი. დღგ-ის დეკლარაციაში პროდუქციის რეალიზაცია, რომლებზეც გადახდის სახით იქნა მიღებული თამასუქი, ისევე აისახება, როგორც ჩვეულებრივი გაყიდვა.

ცალკე აღრიცხვა შეიძლება გამოტოვდეს ამ შემთხვევაში, როდესაც ორგანიზაციის ხარჯები, რომლებიც დაკავშირებულია დღგ-ს გარეშე მუშაობასთან, არ აღემატება მატერიალურობის ზღვარს ხუთს.მისი მთლიანი ხარჯების პროცენტი.

თუ გადასახადები დროდადრო გამოიყენება ანგარიშსწორებაში, მაშინ არ იქნება საჭირო ამის საფუძველზე ჩანაწერების ცალკე შენახვა რუსეთის ფედერაციის საგადასახადო კოდექსის 170-ე მუხლის მე-4 პუნქტის შესაბამისად..

თუ თქვენ კვლავ გჭირდებათ ბუღალტრული აღრიცხვაში ცალ-ცალკე შენახვა, მაშინ შეგიძლიათ გამოყოთ მათ მიმოქცევასთან დაკავშირებული ხარჯები და დაასაბუთოთ გაანგარიშების პროცედურა სააღრიცხვო პოლიტიკაში საგადასახადო მიზნებისთვის.

ამ ყველაფერთან ერთად თამასუქით შეიძლება გადაიხადოთ მხოლოდ შეძენილი პროდუქციის ან მომსახურების ფასი, დღგ-ს გარეშე.

რაც შეეხება საშემოსავლო გადასახადს, აღვნიშნავთ, რომ გადასახადებით ოპერაციების ბაზა ასევე ცალკე უნდა იყოს გათვლილი.

ხშირად, სავალო ფასიანი ქაღალდების ანგარიშსწორების საშუალებად, კომპანიები ახორციელებენ ტრანზაქციებს მათი ნომინალური ღირებულებით.

ეს ნიშნავს, რომ მათი შეძენისა და გაყიდვის ყველა დამატებითი ხარჯი არის კომპანიის ზარალი, რომელიც არ არის გათვალისწინებული საანგარიშო პერიოდის შემოსავლების დაბეგვრისას, მაგრამ შეიძლება გადავიდეს მსგავსი სამუშაოს მომავალ ინდიკატორებზე.

შედეგად, კომპანიის სააღრიცხვო პოლიტიკაში ცალკეული საგადასახადო აღრიცხვის ორგანიზებისას უნდა ეცადოს შემცირდეს დამატებითი დანახარჯების ოდენობა, რომელიც შედის სპეციალური საგადასახადო ბაზის ხარჯვის ნაწილში..

გადასახადების აღრიცხვა ბუღალტერიაში 1-ში

1C-ში (ვერსია 3.0), საჭირო საქონლის გაყიდვა ხორციელდება დოკუმენტის "საქონლისა და მომსახურების გაყიდვები" გამოყენებით. გამოყენებული ოპერაციის ტიპს ეწოდება "საქონელი".

ასევე, ზემოაღნიშნულ დოკუმენტში უნდა მიუთითოთ ხელშეკრულების სახეობა, შემადგენლობა და კონტრაგენტი და, რა თქმა უნდა, პროდუქტის დასახელება, მისი რაოდენობა.

დღეს არ არსებობს სპეციალიზებული ინსტრუმენტები საბუღალტრო გადასახადებისთვის 1-ში.

რა თქმა უნდა, შესაძლებელია მთლიანად ან ნაწილის შევსება საჭირო სააღრიცხვო და საგადასახადო ჩანაწერების ხელით, მაგრამ ამავდროულად, ეს ოპერაციები არ აისახება საოპერაციო სააღრიცხვო რეესტრებში. ეს არ იძლევა რეგისტრზე დაფუძნებული მომხმარებლის სერვისის გამოყენებას და პრობლემურს გახდის მომხმარებელთა ანგარიშსწორების სრული სურათის მიღებას. თამასუქის აღრიცხვა და მასზე განთავსება ასევე შეიძლება აისახოს პროგრამაში, მაგრამ არა სრულად.

როგორც სიტუაციიდან გამოსვლის ერთ-ერთი შესაძლო გამოსავალი, სააღრიცხვო რეესტრებში გადასახადების გავლის ასახვისთვის, შეგიძლიათ გამოიყენოთ დოკუმენტი "ვალის კორექტირება". ეს ხედვა ასახავს მიღებული გადასახადების აღრიცხვას და მათ განკარგვას.

ამის გასაკეთებლად, საქმის შესაბამისი ოპერაცია უნდა იყოს არჩეული „ვალების კორექტირების“დოკუმენტში.

გადასახადის მიღების ან მისი ხარჯის ცალკე ასახვისთვის, თქვენ უნდა აირჩიოთ „ვალების ჩამოწერის“პროცედურა.

შესავალი-ხარჯის დასარეგისტრირებლად შესაძლებელია ოპერაცია "ანგარიშსწორებები" და მოხსნათ უჯრა "გამოიყენეთ დამხმარე ანგარიში" დოკუმენტის სათაურში.

პირველ შემთხვევაში დოკუმენტის "ანგარიშების" ჩანართზე არჩეულია სავალუტო ანგარიში და საჭირო ანალიტიკა (ფასიანი დოკუმენტი, კონტრაგენტი - ფასიანი ქაღალდის გამცემი), მეორეში - ჩანართზე. "დამხმარე ანგარიში". ამ შემთხვევაში, ორივე ვარიანტში, დოკუმენტების ცხრილში ანგარიშებად არჩეულია კონტრაგენტებთან ანგარიშსწორების ანგარიშები (60, 62, 76).

ყველა დანარჩენიტრანზაქციები: ანგარიშსწორებები კონტრაგენტებთან, შემოსავალი, ხარჯები, დღგ ბუღალტრული აღრიცხვის აღრიცხვაზე და მასზე განთავსება შედგენილია ამ მიზნით სპეციალურად შექმნილი დოკუმენტების გამოყენებით ტიპიური კონფიგურაციებით..

გირჩევთ:

საგადასახადო აღრიცხვა არის საგადასახადო აღრიცხვის მიზანი. საგადასახადო აღრიცხვა ორგანიზაციაში

საგადასახადო აღრიცხვა არის პირველადი დოკუმენტაციის ინფორმაციის შეჯამების აქტივობა. ინფორმაციის დაჯგუფება ხორციელდება საგადასახადო კოდექსის დებულებების შესაბამისად. გადამხდელები დამოუკიდებლად ავითარებენ სისტემას, რომლითაც შეინახება საგადასახადო ჩანაწერები

სესხის პროცენტი დარიცხული: ჩანაწერი ბუღალტრულ აღრიცხვაში

ორგანიზაციის ბიზნეს საქმიანობისას ხშირად ერიცხება კრედიტები და სესხები, რომლებსაც ერიცხება პროცენტი. BU ითვალისწინებს გარკვეულ პროცედურას ასეთი ოპერაციების აღრიცხვისთვის. განვიხილოთ უფრო დეტალურად

სამუშაო საათების აღრიცხვა შემაჯამებელ აღრიცხვაში. მძღოლების სამუშაო დროის შეჯამებული აღრიცხვა ცვლის განრიგით. ზეგანაკვეთური საათები სამუშაო დროის შეჯამებული აღრიცხვით

შრომის კოდექსი ითვალისწინებს მუშაობას სამუშაო საათების შეჯამებული აღრიცხვით. პრაქტიკაში, ყველა საწარმო არ იყენებს ამ ვარაუდს. როგორც წესი, ეს გამოწვეულია გაანგარიშების გარკვეული სირთულეებით

ქორწინების ჩამოწერა: დოკუმენტები, ასახვა ბუღალტრულ აღრიცხვაში. ქორწინების მიზეზები

რამდენიც არ უნდა ცდილობდეს მწარმოებელი სტანდარტების დაცვას, ზოგიერთი პროდუქტი იწარმოება დეფექტებით. ასეთ პროდუქტებს ქორწინებას უწოდებენ. მისი გარეგნობის მიზეზები ძალიან განსხვავებულია: ადამიანური ფაქტორი, აღჭურვილობის გაუმართაობა და ა.შ. ნებისმიერ შემთხვევაში, დეფექტური პროდუქცია არ უნდა მიეწოდოს მომხმარებელს

არამატერიალური აქტივების აღრიცხვა აღრიცხვაში: მახასიათებლები, მოთხოვნები და კლასიფიკაცია

ორგანიზაციის არამატერიალური აქტივები ფორმირდება და აღირიცხება მოქმედი კანონმდებლობის შესაბამისად. დადგენილია მეთოდოლოგია, რომლითაც იურიდიული პირები ასახავს ამ ქონებას სააღრიცხვო დოკუმენტაციაში. არსებობს არამატერიალური აქტივების რამდენიმე ჯგუფი. ასეთი ქონების აღრიცხვის თავისებურებები, კანონით დადგენილი ძირითადი ნორმები, განხილული იქნება სტატიაში