2026 ავტორი: Howard Calhoun | calhoun@techconfronts.com. ბოლოს შეცვლილი: 2025-01-24 13:19:16

STS არის მოთხოვნილი დაბეგვრის რეჟიმი, რომელიც დაკავშირებულია გამარტივებულ სისტემებთან. ის შეიძლება გამოიყენონ მეწარმეებმა ან კომპანიებმა. მაგრამ ამავე დროს, არსებობს გამარტივებული საგადასახადო სისტემის გარკვეული შეზღუდვები, რომლებიც ბიზნესმენებმა უნდა იცოდნენ. ამიტომ, ყოველთვის არ შეუძლიათ სხვადასხვა საწარმოს ან ინდივიდუალურ მეწარმეს ამ რეჟიმის გამოყენება. მნიშვნელოვანია გავითვალისწინოთ მუშაობის არჩეული მიმართულება, მიღებული შემოსავალი, ნაღდი ფულის ლიმიტი და სხვა ნიუანსი.

გამარტივებული საგადასახადო სისტემის ლიმიტების კონცეფცია

STS შეზღუდვები წარმოდგენილია სხვადასხვა ინდიკატორებით, რის საფუძველზეც მეწარმეებს შეუძლიათ გამოიყენონ ეს რეჟიმი ბიზნესის წარმოებისთვის. ამ შეზღუდვებიდან გამომდინარე, შეირჩევა ბიზნესმენები და ფირმები, რომლებსაც შეუძლიათ გამოიყენონ გამარტივებული რეჟიმი გადასახადების გამოანგარიშებისა და გადახდისთვის.

ლიმიტები რეგულარულად იცვლება და რეგულირდება არა მხოლოდ ფედერალური, არამედ რეგიონალური ხელისუფლების მიერ. ამიტომ, ამ რეჟიმზე გადასვლამდე, მნიშვნელოვანია დარწმუნდეთ, რომ სამუშაოს არჩეული ხაზი შეესაბამება ამ სისტემას.

საკანონმდებლო რეგულაცია

გამარტივებული საგადასახადო სისტემის გამოყენებასთან დაკავშირებული ყველა შეზღუდვა ფიქსირდებასაკანონმდებლო დონეზე. ბევრი ინფორმაცია შეიცავს საგადასახადო კოდექსის მრავალ მუხლში. მეწარმეებმა უნდა იხელმძღვანელონ შემდეგი რეგულაციებით:

- წ. 26.2 საგადასახადო კოდექსი შეიცავს წესებს, რომელთა საფუძველზეც ხდება გადასვლა გამარტივებულ საგადასახადო სისტემაზე და ასევე აღწერს, თუ როგორ ხდება ამ რეჟიმის შემოსავალი და ხარჯების სწორად გაანგარიშება;

- FZ No401 მიუთითებს შემოსავლის ლიმიტებზე და კომპანიის აქტივების ღირებულებაზე, რომლითაც ნებადართულია მუშაობისას გამარტივებული საგადასახადო სისტემის გამოყენება;

- ეკონომიკური განვითარების სამინისტროს ბრძანება No698 შეიცავს მონაცემებს, თუ რომელი კოეფიციენტი უნდა იქნას გამოყენებული გადასახადის გამოსათვლელად;

- FZ No. 248 მოიცავს კოდებს, რომელთა საფუძველზეც ხდება გამოყენებული საქმიანობის სახეობების კლასიფიცირება გამარტივებული საგადასახადო სისტემის ქვეშ.

დამატებით, გათვალისწინებულია ფინანსთა სამინისტროს არაერთი წერილის შინაარსი.

რა გადასახადებია გადახდილი?

ბევრ მეწარმესა და ფირმას სურს გამოიყენოს გამარტივებული რეჟიმი მუშაობისას, რადგან მას ბევრი უპირატესობა აქვს. მთავარი უპირატესობა არის მრავალი გადასახადის გადახდის თავიდან აცილების შესაძლებლობა. ამრიგად, ერთიანი გადასახადის გამარტივებული საგადასახადო სისტემა ცვლის შემდეგი სახის მოსაკრებლებს:

- საშემოსავლო გადასახადი;

- საკომისიო კომპანიის ან ინდივიდუალური მეწარმის ქონებიდან;

- ESN;

- დღგ.

მაგრამ ამავდროულად, ბიზნესის ლიდერებს კვლავ უწევთ სადაზღვევო პრემიის და გადასახადის გადახდა წყლის ობიექტების გამოყენებისთვის. ემატება რეკლამის საფასური.

ვის არ შეუძლია?

USN შეზღუდვები უნდა შეისწავლოს ყველა მეწარმემ, რომელიც გეგმავს გამოიყენოს ეს რეჟიმი.სამეწარმეო საქმიანობა. ამ სისტემის არჩევისას მხედველობაში მიიღება, თუ რა შემოსავალს იღებს კომპანია მუშაობის წელიწადში, რამდენი დაქირავებული სპეციალისტი მუშაობს ორგანიზაციაში და ასევე რა არის გამოყენებული ძირითადი საშუალებების ღირებულება. შემდეგი კომპანიები ვერ გამოიყენებენ გამარტივებულ საგადასახადო სისტემას:

- არ აკმაყოფილებს თანამშრომელთა რაოდენობის, შემოსავლის ან აქტივების ღირებულების მოთხოვნებს;

- ფილიალების მფლობელი;

- შეიცავს ხელოვნებაში. 346.12 NK.

შეუძლებელი იქნება გამარტივებული რეჟიმების გამოყენება საბანკო ორგანიზაციებისა თუ ლომბარდებისთვის, ასევე კომპანიებისთვის, რომლებიც მონაწილეობენ ფასიანი ქაღალდების ყიდვა-გაყიდვაში, აქციზური საქონლის გაყიდვაში ან მაინინგში სპეციალიზებულ კომპანიებში. დაუშვებელია იურისტებისა და ნოტარიუსებისთვის გამარტივებული საგადასახადო სისტემის გამოყენება.

სისტემის უპირატესობები

გამარტივებული საგადასახადო სისტემის გამოყენებას ბევრი უპირატესობა აქვს მეწარმეებისთვის და ფირმებისთვის. ძირითადი უპირატესობები მოიცავს:

- გადასახადის გადამხდელები ირჩევენ, დააკისრონ 6% შემოსავალზე თუ 15% წმინდა შემოსავალზე;

- ერთჯერადი გადასახადი ცვლის მრავალი სახის მოსაკრებელს;

- ბევრი რეგიონი დამოუკიდებლად ამცირებს განაკვეთებს 1%-ით მცირე ბიზნესის მხარდასაჭერად;

- არ არის საჭირო კომპლექსურ აღრიცხვასთან შეხება, ამიტომ საკმარისია მხოლოდ წლიური საგადასახადო დეკლარაციის წარდგენა;

- გადასახადის ოდენობის შემცირება გადახდილი სადაზღვევო პრემიების გამო.

ზემოხსენებული დადებითი პარამეტრების წყალობით, ბევრ მეწარმეს სურს გამოიყენოს გამარტივებული საგადასახადო სისტემა მუშაობის დროს. მაგრამ ამისათვის გათვალისწინებულია შეზღუდვები გამარტივებული საგადასახადო სისტემის გადასვლაზე, ვინაიდანთუ ისინი ხელმისაწვდომია, თქვენ კვლავ იყენებთ ამ გამარტივებულ რეჟიმს, მაშინ ეს ნამდვილად გამოიწვევს გარკვეულ პრობლემებს საგადასახადო ოფისთან.

რა არის ლიმიტები?

შეზღუდვები ინდივიდუალური მეწარმეებისთვის გამარტივებულ საგადასახადო სისტემაზე იგივეა, რაც მოთხოვნები კომპანიებისთვის. ძირითადი ასეთი ლიმიტები მოიცავს:

- დასაქმებულთა რაოდენობა ერთი წლის მუშაობისთვის არ უნდა აღემატებოდეს 100 ადამიანს;

- საქმიანი საქმიანობის დროს გამოყენებული აქტივების ნარჩენი ღირებულება არ უნდა იყოს 150 მილიონ რუბლზე მეტი;

- შემოსავალი ექსპლუატაციის წლისთვის არ უნდა აღემატებოდეს 150 მილიონ რუბლს.

ზემოაღნიშნული შეზღუდვები იგივეა მთელ რუსეთში. რეგიონებმა შეიძლება ოდნავ გამკაცრდეს ეს მოთხოვნები. 2017 წლიდან საფასურის გამოთვლის პროცესში გამოყენებული დეფლატორის კოეფიციენტი არის 1481. 2017 წელს მის გაზრდაზე მორატორიუმი 2020 წლამდე შემოიღეს.

მოგების ლიმიტები

შემოსავლებზე გამარტივებული საგადასახადო სისტემის შეზღუდვა მნიშვნელოვან მომენტად ითვლება ყველა მსხვილი კომპანიისთვის, რომელსაც სურს გამოიყენოს გამარტივებული რეჟიმი გადასახადის გამოსათვლელად. ეს ზღვარი 150 მილიონი რუბლია. წელს. ეს მოთხოვნა ვრცელდება ყველა კომპანიასა თუ მეწარმეზე.

შემოსავლებზე გამარტივებული საგადასახადო სისტემის ლიმიტს საგადასახადო ინსპექციის თანამშრომლები მუდმივად აკონტროლებენ. თუ მითითებული მნიშვნელობის გადაჭარბებაა მინიმუმ 1 რუბლით, მაშინ ეს იწვევს კომპანიის ავტომატურ გადასვლას OSNO-ზე. თუ კომპანია გააგრძელებს გადასახადების გამოთვლას გამარტივებული საგადასახადო სისტემის მიხედვით, მაშინ ეს იქნება კომპანიის მოზიდვის საფუძველი.ადმინისტრაციული პასუხისმგებლობა და გადასახადების გადაანგარიშება.

ბიზნესმენის უგუნურებაც კი ვერ იქნება პასუხისმგებლობის თავიდან აცილების მიზეზი. ამიტომ, გამარტივებული საგადასახადო სისტემის პირობებში, მეწარმეებმა გულდასმით უნდა აკონტროლონ ბრუნვის შეზღუდვები. ამ მოთხოვნის დარღვევა გამოიწვევს შემდეგ ჯარიმებს:

- შეტყობინებების არარსებობისთვის, რომ კომპანიამ შეწყვიტა გამარტივებული საგადასახადო სისტემის გამოყენება, გადახდილია 200 რუბლი;

- OSNO-ზე დეკლარაციის საფუძველზე გადახდილია დარიცხული საფასურის თანხის 5%;

- 1 ათასი რუბლი გადახდილია დეკლარაციის დროულად არარსებობისთვის.

ზემოაღნიშნული ჯარიმები მინიმალურია, ამიტომ დროულად უნდა აცნობოთ ფედერალურ საგადასახადო სამსახურს გამარტივებულ საგადასახადო სისტემაზე შემოსავლის ლიმიტის გადაჭარბების შესახებ.

რამდენი მოგებაა გათვალისწინებული?

კანონში არ არსებობს მოთხოვნები და შეზღუდვები ხარჯვაზე. თუ კომპანია გეგმავს გამარტივებულ საგადასახადო სისტემაზე გადასვლას, მაშინ მუშაობის ბოლო 9 თვის განმავლობაში მისი შემოსავალი არ უნდა აღემატებოდეს 121 მილიონ რუბლს.

ინდივიდუალური მეწარმეებისთვის გამარტივებულ საგადასახადო სისტემაზე შემოსავლების შეზღუდვის გასათვალისწინებლად, მნიშვნელოვანია გვესმოდეს, თუ რამდენს ითვლის მოგება. კომპანიის ან მეწარმის ყველა ფულადი ქვითარი არ გამოიყენება საფასურის გამოსათვლელად, ამიტომ მხედველობაში მიიღება მხოლოდ შემდეგი შემოსავალი:

- პროდუქციის ან აქტივების გაყიდვიდან;

- არაჩვეულებრივი შემოსავალი, რომელიც წარმოდგენილია შემოსავლით, რომელიც არ იყო გადმორიცხული წინა პერიოდებში, და ასევე მოიცავს იჯარას, სავალუტო შემოსავალს, დეპოზიტებზე პროცენტს ან სხვა კომპანიებში კაპიტალის პროცენტებიდან ნაღდ შემოსულებს.

ყველა ზემოთ ჩამოთვლილიფულადი ქვითრები უნდა დარეგისტრირდეს KUDiR-ში. არ არის საჭირო შემოსავლის შემდეგი ტიპების გათვალისწინება:

- წილი კაპიტალის შენატანები;

- უძრავი ქონების გადაცემა კონტრაქტორებისგან გირაოს სახით;

- შეწირულობა, რომელიც გამიზნულია კომპენსაციის ფონდის გაზრდისთვის;

- სახელმწიფოსგან გრანტების მიღება;

- თანხების გადარიცხვა უცხოელი სპონსორებისგან;

- ჯარიმები;

- სხვაობა არსებული ფასიანი ქაღალდების გადაფასების შემდეგ;

- კომპენსაციები გადახდილი სადაზღვევო კომპანიების ან სხვა ფირმების მიერ სასამართლო გადაწყვეტილების საფუძველზე;

- მოგება.

ამიტომ, კომპანიის ბუღალტერს კარგად უნდა ერკვეოდეს გამარტივებული საგადასახადო სისტემით თანხის შეზღუდვა, რათა ზუსტად იცოდეს რა შემოსავალია გათვალისწინებული ამ მიზნებისთვის.

აქტივის ღირებულება

STS შეზღუდვები ვრცელდება კომპანიის ძირითადი საშუალებების ღირებულების გარდა. 2017 წელს ეს ლიმიტი გაიზარდა 150 მილიონ რუბლამდე.

გამარტივებული რეჟიმის გამოყენების შესაძლებლობის დასადგენად, მხედველობაში მიიღება ნარჩენი მნიშვნელობა. მის დასადგენად მიზანშეწონილია დაუკავშირდეთ დამოუკიდებელ შემფასებლებს, რომლებიც ქმნიან სპეციალურ ანგარიშს მათი მუშაობის შედეგების საფუძველზე. ამ დოკუმენტის ასლი გადაეცემა ფედერალურ საგადასახადო სამსახურს.

შეზღუდვები თანამშრომელთა რაოდენობაზე

კიდევ ერთი შეზღუდვა, რომელსაც აწყდებიან მეწარმეები, რომლებსაც სურთ ისარგებლონ გამარტივებული რეჟიმით, არის დაქირავებული სპეციალისტების შეზღუდული რაოდენობა. დაუშვებელია კომპანიამ ერთ წელიწადში 100-ზე მეტი ადამიანის დასაქმება.

გამარტივებული საგადასახადო სისტემის მიხედვით, რიცხვის ლიმიტიმუშები მნიშვნელოვანი პუნქტია. იგი ითვალისწინებს არა კომპანიაში შრომით საქმიანობაში ჩართულ დასაქმებულთა რაოდენობას კონკრეტულ პერიოდში, არამედ დასაქმებულ სპეციალისტთა რაოდენობას სამუშაო კალენდარული წლისთვის. ამიტომ, წლის ბოლოს თითოეულმა კომპანიამ ფედერალურ საგადასახადო სამსახურს უნდა წარუდგინოს სპეციალური ცნობა დასაქმებულთა საშუალო რაოდენობის შესახებ. ამ დოკუმენტის საფუძველზე დგინდება, შეუძლია თუ არა კომპანიას გააგრძელოს გამარტივებული საგადასახადო სისტემის გამოყენება.

შეკვეთის ლიმიტები

ბევრი ბიზნესი იყენებს სალარო აპარატებს მუშაობის დროს. გამარტივებული საგადასახადო სისტემით სარგებლობისთვის მოქმედებს 6%-იანი შეზღუდვა ნაღდი ფულის ლიმიტზეც კი. ის დაყენებულია ნებისმიერი სამუშაო დღის ბოლოს.

დაუშვებელია ნაღდი ფულის გამოყენება 100 ათას რუბლზე გარიგების შემთხვევაში.

ფულადი ლიმიტის გამოთვლა მარტივია. ამისთვის საკმარისია შემოსავალი დაუმატოთ დროის ნებისმიერ პერიოდს, რომელიც არ უნდა აღემატებოდეს 92 დღეს. მიღებული თანხა იყოფა ბილინგის პერიოდის დღეების რაოდენობაზე. ეს მნიშვნელობა მრავლდება იმ დღეების რაოდენობაზე, რამდენჯერაც თანხა ინახება ბანკში, ჩვეულებრივ კვირაში ერთხელ. მიღებული თანხა არის ნაღდი ფულის ლიმიტი.

როგორ გადავიდეთ USN-ზე?

თუ მეწარმე დარწმუნებულია, რომ ამ რეჟიმს ყველა მოთხოვნიდან გამომდინარე ერგება, მაშინ მას შეუძლია გადავიდეს გამარტივებულ საგადასახადო სისტემაზე. პროცედურა შედგება სპეციალური განაცხადის შედგენის აუცილებლობაში No26.2-1 ფორმით. დოკუმენტში უნდა შეიყვანოთ შემდეგი ინფორმაცია:

- კომპანიის სახელი ან ინდივიდუალური მეწარმე;

- OGRNIP ან PSRN;

- მეწარმის TIN;

- ნაჩვენებია შესრულების ინდიკატორები, რომლებიც ადასტურებენ, რომ განმცხადებელს შეუძლია რეალურად გამოიყენოს გამარტივებული საგადასახადო სისტემა;

- მიუთითებს დაბეგვრის ობიექტს.

თუ ფედერალური საგადასახადო სამსახურის თანამშრომლები მიიღებენ ინფორმაციას იმის შესახებ, რომ გარკვეული გადასახადის გადამხდელი რაიმე მიზეზით არ ჯდება გამარტივებულ საგადასახადო სისტემაში, მაშინ ავტომატურად ხდება OSNO-ზე გადასვლა.

გამარტივებული საგადასახადო სისტემით სარგებლობის უფლების დაკარგვა

STS არის გამარტივებული რეჟიმი, რომლის გამოყენება მხოლოდ მცირე კომპანიებს შეუძლიათ, რომლებიც აკმაყოფილებენ მრავალ მოთხოვნას. ამიტომ, ხშირად დიდი ორგანიზაციები დგანან იმ ფაქტის წინაშე, რომ სხვადასხვა მიზეზის გამო კარგავენ ამ სისტემით სარგებლობის უფლებას. მაგალითად, მათი შემოსავალი წელიწადში შეიძლება აღემატებოდეს 150 მილიონ რუბლს. გარდა ამისა, ძირითადი საშუალებების რაოდენობა ხშირად იზრდება, ამიტომ მათი ღირებულება აღემატება 150 მილიონ რუბლს.

გადასახადის გადამხდელებმა თავად უნდა აკონტროლონ ეს ექსცესები. ამის საფუძველზე ისინი ფედერალურ საგადასახადო სამსახურს უგზავნიან შეტყობინებას, რომ გამარტივებულ საგადასახადო სისტემაზე მუშაობა შეწყდა, ამიტომ კომპანია გადადის OSNO-ზე. თუ თავად კომპანია არ დაასრულებს ამ პროცესს, მაშინ ფედერალური საგადასახადო სამსახურის თანამშრომლები ნებისმიერ შემთხვევაში გაარკვევენ გადაჭარბების შესახებ. ეს მაინც გამოიწვევს OSNO-ზე გადასვლას, მაგრამ გარდა ამისა, მეწარმეებს დაეკისრებათ ადმინისტრაციული პასუხისმგებლობა.

შემიძლია დავუბრუნდე გამარტივებულ საგადასახადო სისტემას?

თუ კომპანიამ დროის გარკვეულ მომენტში დაკარგა გამარტივებული საგადასახადო სისტემით სარგებლობის უფლება დადგენილი ლიმიტების გადაჭარბების გამო, მაშინ მას აქვს შესაძლებლობა კვლავ გამოიყენოს ეს რეჟიმი, თუ შემოსავალი ექსპლუატაციის წლისთვის არის. შემცირდა ან აქტივების ნაწილი გაიყიდა.

გაუშვით ხელახლაგადასვლა შესაძლებელია მხოლოდ ახალი კალენდარული წლიდან. ამისთვის დგება სპეციალური განცხადება, რომელშიც მითითებულია საწარმოს შედეგები.

სხვა რეჟიმებთან კომბინაცია

გამარტივებული საგადასახადო სისტემის გამოყენებისას, მეწარმეებს შეუძლიათ დააკავშირონ ეს რეჟიმი სხვა სისტემებთან, რომლებიც მოიცავს UTII, OSNO ან პატენტის სისტემას. მაგრამ ამავე დროს, მნიშვნელოვანია გავითვალისწინოთ რა შემოსავალი და ხარჯები ეხება კონკრეტულ რეჟიმს.

ხშირად ბიზნესმენები მიზანმიმართულად ამცირებენ შემოსავალს გამარტივებული საგადასახადო სისტემით, გადააქვთ სხვა რეჟიმებზე, რათა შეინარჩუნონ ამ სისტემის გამოყენების შესაძლებლობა. ასეთი ქმედებები მოქმედებს როგორც გადასახადებისგან თავის არიდება, შესაბამისად, შემოწმების დროს ფედერალური საგადასახადო სამსახურის თანამშრომლები ნებისმიერ შემთხვევაში გამოავლენენ მსგავს დარღვევებს, ამიტომ მეწარმე პასუხს აგებს.

თუ კომპანიები საერთოდ მალავენ თავიანთ აქტივებს ან შემოსავალს სხვადასხვა თაღლითური სქემების გამოყენებით, მაშინ ასეთ ორგანიზაციაში მაღალ თანამდებობებზე მყოფი მოქალაქეები დაეკისრებათ სისხლის სამართლის პასუხისმგებლობას.

დასკვნა

STS არის საგადასახადო საგადასახადო რეჟიმი, რომელიც კომპანიებს ან მეწარმეებს შეუძლიათ გამოიყენონ. მას აქვს მრავალი უპირატესობა სხვა სისტემებთან შედარებით. მაგრამ მის გამოყენებამდე მნიშვნელოვანია გაიგოთ მრავალი შეზღუდვა.

თუ მეწარმეები გადააჭარბებენ დადგენილ ლიმიტებს მუშაობის დროს, ისინი ავტომატურად გადაირიცხებიან OSNO-ში. შემოსავლის დამალვის ან აქტივების შემცირების მცდელობები არის მეწარმის და კომპანიის სხვა აღმასრულებელი პირების ადმინისტრაციულ ან კრიმინალურ გარემოში მიყვანის საფუძველი.პასუხისმგებლობა.

გირჩევთ:

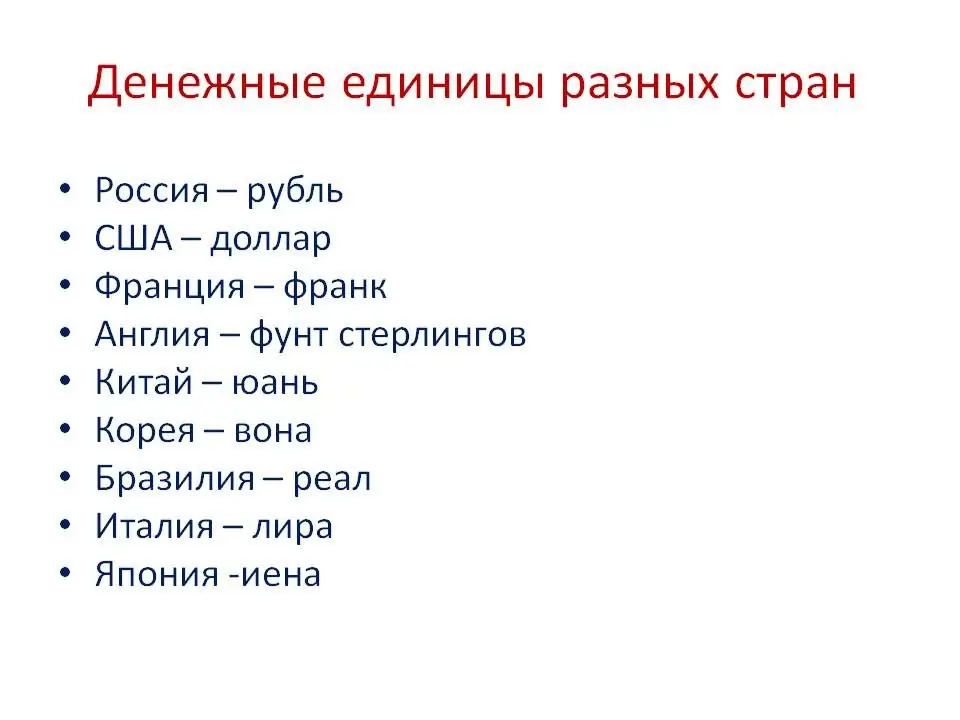

ფულადი ერთეული - რა არის ეს? ფულადი ერთეულის განმარტება და მისი ტიპები

ფულადი ერთეული ემსახურება საქონლის, მომსახურების, შრომის ღირებულების გამოხატვის საზომს. მეორეს მხრივ, სხვადასხვა ქვეყანაში თითოეულ ფულად ერთეულს აქვს საკუთარი საზომი. ისტორიულად, თითოეული სახელმწიფო ადგენს ფულის საკუთარ ერთეულს

როგორ გამოიმუშავოთ ფული საკრედიტო ბარათზე: შემოსავლის არსი, ქეშბექი, გამოყენების პირობები და შემოსავლის გაანგარიშება

რა თქმა უნდა, ბევრ ადამიანს აინტერესებს როგორ გამოიმუშაოს ფული საკრედიტო ბარათზე. ზოგიერთს, ამის შესახებ რომ გაიგო, ენით აუწერელი გაკვირვება: რეალურია? საკმაოდ. და რაც სასიამოვნოა - დღეს თითქმის ყველა ადამიანს აქვს საკრედიტო ბარათი. სწორედ ამიტომ, ახლა ჩვენ ვისაუბრებთ იმაზე, თუ როგორ შეგიძლიათ გამოიყენოთ იგი თქვენს სასარგებლოდ

როგორ გამოვიმუშავოთ ფული ტენდერებზე: შემოსავლის არსი, დადებითი და უარყოფითი მხარეები, ტენდერი და შემოსავლის გაანგარიშება

ტენდერები კონკურენტულ საფუძველზე და სახელმწიფო შესყიდვები შეიძლება იყოს ფულის გამომუშავებისა და თქვენი ბიზნესის გაფართოების კარგი საშუალება. ტენდერისადმი სწორი მიდგომა დაგეხმარებათ მოიგოთ და მიიღოთ სტაბილური მომხმარებელი და რაც მთავარია - ფინანსური მოგება. რა უნდა გაკეთდეს და როგორ გამოიმუშაოთ ფული ტენდერებზე?

შემოსავლის კოდი 4800: ტრანსკრიპტი. გადასახადის გადამხდელის სხვა შემოსავალი. შემოსავლის კოდები 2-NDFL-ში

სტატიაში მოცემულია ზოგადი წარმოდგენა პირადი საშემოსავლო გადასახადის ბაზაზე, გადასახადისგან გათავისუფლებულ თანხებზე, საშემოსავლო კოდებზე. განსაკუთრებული ყურადღება ეთმობა საშემოსავლო კოდის 4800 – სხვა შემოსავალი – გაშიფვრას

ფულადი სახსრები და ფულადი სახსრების ეკვივალენტები: კონცეფციის მნიშვნელობა, სტრუქტურა და პრეზენტაცია ანგარიშგებაში

ბევრ ახალბედა ბუღალტერს ბოლომდე არ ესმის, რა შედის კონცეფციაში, რომელსაც გავაანალიზებთ სტატიაში, როგორ ახასიათებს მას, როგორ ასახავს მას წიგნში. ამიტომ შევეცდებით დეტალურად აღვწეროთ რა არის ნაღდი ფული და ფულადი სახსრების ეკვივალენტები. სტატიის ბოლოს, ჩვენ ასევე მივცემთ ალგორითმს სააღრიცხვო დოკუმენტებში მათი პრეზენტაციისთვის